不動産売買

1.贈与や売買を検討中の方

まず不動産を売りたい買いたい場合、納税額や許認可について確認する必要があります。

まず不動産を売りたい買いたい場合、納税額や許認可について確認する必要があります。

そこを確認せずに、契約してしまうと予期していなかった譲渡所得税や贈与税の納付をすることになってしまったり、行政の許可を得られず、所有権を得られないというケースがあります。

契約する前に、しっかり確認することが必要です。

弊所では、納税についても考慮しつつ、売買や贈与契約書の作成もサポートしておりますので、ぜひご相談ください。

特に生前贈与や地目が農地や山林などの時は注意が必要です。

2.抵当権の設定

不動産に抵当権を設定する登記も弊所にて行うことができます。

また、金銭消費貸借契約書と抵当権設定契約書の作成も可能ですので、ぜひご相談ください。

3.抵当権の抹消

抵当権などの抹消の登記も弊所にお任せください。

銀行などの金融機関より解除証書などをすでに取得されている場合は、弊所にお持ち込み頂ければ、抹消登記の手続きを致しますので、お手元に資料をご準備の上、お電話ください。

4.休眠抵当権の抹消について(抵当権者と連絡がとれない場合)

不動産を売却したり、抵当権をつけようとした際、古い抵当権がついている場合は手続きができないということになります。

その多くが、親もしくは祖父母世代の抵当権であり、債務が弁済ずみであるかも不明であり、抵当権者と連絡が取れないケースがほとんどです。

このような抵当権を抹消するにはさまざまな方法があります。

場合によっては費用と時間が多くかかります。

ご自宅にある抵当権の設定に関する書類等や弁済した領収書など、お探しの上、弊所までお電話ください。

5.農地の売買等による所有権移転や賃貸について

また農地などの売買の場合は許可や届出が必要です。

また農地などの売買の場合は許可や届出が必要です。

農地の場合、要件が厳しいため、畑などの農地を買ったり売ったりする、または賃貸する場合に、農地委員会へ許可申請をする必要がある場合があります。

詳しくは「就農と農地取得」のメニューでご確認ください。

弊所では、契約書の作成から農地委員会への許認可申請、もしくわ許認可申請に時間がかかる場合の所有権移転登記の仮登記などの権利の保護手続きなど、農地に関する売買・賃貸等をトータルでサポートいたします。

6.贈与税について

「山林を贈与したいので受け取ってほしい」と頼まれたという方から時折、相談を頂きます。農地や山林、原野等を相続した人が、「使い道がないし、結婚してその土地を離れたので、その山林はいらないのでもらってほしい」という内容がほとんどです。

しかし、不動産を無償でもらった場合は、もらった人は贈与税と不動産取得税を支払います。その後の固定資産税も毎年納付しなければなりません。とくに農地や山林について贈与を受ける場合は注意が必要です。評価額が固定資産課税評価額より高くなるためです。

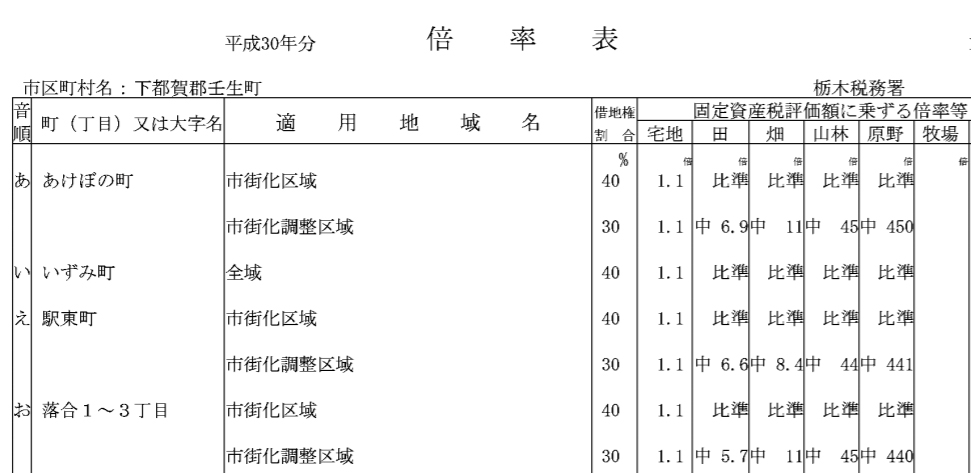

通常、贈与税計算に使われるのは不動産の相続税評価額(路線価)、路線価がない場合は、固定資産税評価額にその地域の地目に定められた倍率を乗じて、評価額を算出します。その評価額をもとに計算できます。農地や山林は路線価がないので、倍率に基づいて計算しますが、その倍率は高い傾向にあり、45倍や450倍になることもあります。

※倍率のよこに書かれている文字は、分類の略称です。「純」純農地・純山林、「中」は中間農地・中間山林、「比準」や「市比準」は市街地農地・市街地山林を意味します。

たとえば、上の図は倍率表と呼ばれる表で、路線価がない場合に、固定資産税評価額に乗じる倍率が記載されています。その表の「あけぼの町」の原野に「450」と記載があります。つまり、保有の山林の固定資産評価額が10,000円だとしても、10,000円×450倍をかけた「450万円」が、評価額になります。

この金額をもとに贈与税を計算します。

実際に計算してみると、他人間の売買など一般贈与であれば、暦年課税制度適用となり、以下の計算となります。

450万円―110万円【基礎控除】=340万円

340万円×20%(税率)-25万円(控除)=43万円

つまりもらった人は贈与税を43万円納めなければなりません。では売買にすれば良いかというと、

それも贈与になる場合があります。

通常の価格より低い金額で不動産を買った場合、その差額は無償で贈与したものをみなされ、差額部分については贈与税の課税対象となりますので、売買にするか贈与にするか即時に決めず、専門家の意見を聞くことがとても大事になってきます。

7.譲渡所得税

不動産を売却して利益を得ると、「譲渡所得課税」の課税対象になります。譲渡所得税は所得税と住民税として徴収されます。譲渡所得税の計算は以下の計算式に基づいて計算します。

不動産の保有期間が5年超の「長期譲渡所得」の場合

課税譲渡所得金額=(売却金額-前回の購入時の「取得費」―譲渡費) × 20% =譲渡所得税額

つまり、不動産の売却価格が取得費(この不動産を以前買った時の代金など)+譲渡費用よりも低い金額であった場合は譲渡所得が発生しないので、譲渡所得課税はかりません。逆に、購入時よりも高い価格で売れて、購入時の取得費と譲渡費用を差し引いても利益がある場合は、譲渡所得税がかかることになります。

しかし、前回の購入時の価格が分からないときは、売却価格の5%を取得費として計算するので、前回の売買契約書がないことにより譲渡所得税が高額になります。不動産を売買する場合は、売買代金を決める際、自身の納める譲渡所得税も考慮して、売買代金を決めることが大事ですし、契約書をしっかり作成することも必要です。

弊所では、契約書の作成から登記までの一連の手続きをサポートしておりますので、ぜひご相談ください。

8.相続税やそのほかの税について

贈与税や譲渡所得税について上記で解説しましたが、他にも、不動産を取得された方や新築された方は、不動産取得税が課税され、相続により取得される場合は相続税を支払う必要があります。

弊所では相続に強い税理士法人と提携しておりますので、相続税に関することと不動産や預金などの登記や名義替えの手続きなどをワンストップでサポートいたしますので、ぜひご相談ください。

9.建物を新築された場合「所有権保存登記」

建物を建築される場合、多くの人はローンを組んでいるので、建築と同時に「建物表題登記」と「保存登記」を入れて、抵当権の設定をします。

建物を建築される場合、多くの人はローンを組んでいるので、建築と同時に「建物表題登記」と「保存登記」を入れて、抵当権の設定をします。

しかし、建築費用は、全額自己資金でまかない、大工さんに立ててもらった場合、この「建物表題登記」と「保存登記」をせずに、いらっしゃる方が時々いらっしゃいます。

建物の物理的現況を明らかにする登記を「建物表題登記」というのですが、こちらの登記は法律上義務となっております。

また、今後抵当権設定や売却すること、そして次世代へ相続させることを考慮すると、権利者を定める「所有権の保存登記」をすることが望まれます。

弊所では、提携の土地家屋調査士がおりますので、そちらで調査の上、表題登記を入れ、弊所で保存の登記を代理することが可能です。

登記のない不動産を相続した場合など、ぜひご相談ください。

10.新築建物の表題登記や保存登記をせず、長年放置した場合

上記で説明した通り、表題登記は義務です。また登記をせず放置した場合のデメリットとして、主に抵当権の設定や売却ができません。登記のない不動産に抵当権設定登記はできませんし、登記のない不動産を誰も買いたいとは思いません。そこで、持ち主様が必要性に迫られ、いざ、「表題登記」や「所有権保存登記」をしようとした時、新築されたのが親の世代で、その時の建築確認書類などが見つらないというケースが多々あります。

この場合、調査費用などの余計な費用と長期の調査期間もかかります。

新築当時に登記するより、余計な費用や時間が多くかかることがございます。

建物を新築された場合は、ぜひ弊所にご相談ください。

購入不動産業者の指定の司法書士がいる場合でも、他の司法書士を指定することも可能ですので、相見積させていただきますので、

ぜひご検討ください。

11.新築で夫婦が購入した土地と建物を世帯主単独名義にした場合

売買契約の実態に合った持分にて登記をしてください。よく、夫婦共同で購入資金を出したにもかかわらず、もしくは、奥様の両親からも資金提供があったにもかかわらずご主人の単独名義にしてしまう方がいらっしゃいます。

売買契約の実態に合った持分にて登記をしてください。よく、夫婦共同で購入資金を出したにもかかわらず、もしくは、奥様の両親からも資金提供があったにもかかわらずご主人の単独名義にしてしまう方がいらっしゃいます。

理由としては、世帯主のみが名義人のほうが便利ではないかという理由です。

しかし、万一の時に紛争となりますので注意が必要です。

つまり、ご夫婦が離婚の時に問題となります。夫婦共同で家を購入し離婚した場合、財産分与の手続が大変となります。財産分与で揉めれば、調停や訴訟や贈与税の発生ということもあります。

登記は実体にあった登記をしなければ、皆さんの権利を守ることができません。

登記がない場合は、「立証」しなければなりません。

弊所では実態にあった登記しか行っておりません。

それが所有者の権利保護につながるためです。